Schweißen und Schneiden 2023 – Gestiegene Produktionswerte trotz sinkender Importe und Exporte

Der Produktionswert deutscher Schweißtechnik ist im Jahr 2023 um 9,9% gestiegen. Das Wachstum des Bruttoinlandsprodukts der Weltwirtschaft ist trotz anhaltender geopolitischer Risiken im Jahr 2023 um 3,3% gestiegen. Deutlichere regionale Unterschiede als im Vorjahr prägen das Bild zwischen den fortgeschrittenen Volkswirtschaften (1,7%) und den Schwellenländern (+4,4%). In der Europäischen Union (EU-27) wuchs die Wirtschaft um 0,5%, in Deutschland schrumpfte sie um 0,3%. Größte ausländische Abnehmer deutscher Schweißtechnik waren erneut die USA und China. Etwas mehr als 42% der deutschen Exporte verblieben in der EU-27 (3,2% im Vereinigten Königreich), knapp 25% im Euro-Raum.

Die preisbereinigte Bruttowertschöpfung Deutschlands verzeichnete im Jahr 2023 einen Rückgang von -0,3% gegenüber dem Jahr 2022. Dabei verlief die Entwicklung in den einzelnen Wirtschaftsbereichen sehr unterschiedlich: Während die Wirtschaftsleistung im produzierenden Gewerbe (ohne Baugewerbe) und im verarbeitenden Gewerbe insgesamt rückläufig war, konnten die Automobilindustrie und die meisten Dienstleistungsbereiche ihre wirtschaftlichen Aktivitäten im Vorjahresvergleich erneut ausweiten und stützten die Wirtschaft im Jahr 2023. Im Baugewerbe machen sich Material- und Fachkräftemangel, hohe Baukosten und zunehmend schlechtere Finanzierungsbedingungen weiterhin bemerkbar, dennoch konnte die Produktion insgesamt leicht gesteigert werden.

Das Bruttoinlandsprodukt in den fortgeschrittenen Volkswirtschaften wuchs gegenüber 2022 über das Jahr betrachtet um 1,7%1). In den 27 Mitgliedsländern der Europäischen Union (ohne Vereinigtes Königreich) nahm die Wirtschaftsleistung um 0,5% zu, im Vereinigten Königreich um 0,1%. Die Schwellenländer entwickelten sich wie in den Vorjahren stärker als die fortgeschrittenen Länder. Hier wuchs die Wirtschaft insgesamt um 4,4%. Die Weltwirtschaft wuchs nach Schätzung des Internationalen Währungsfonds im Jahr 2023 um knapp 3,3%.

Die stärksten außenwirtschaftlichen Verflechtungen Deutschlands im Bereich der Schweißtechnik (gemessen an der Summe aus Export- und Importwerten) bestanden 2023 mit den USA, der Volksrepublik China, Italien, der Tschechischen Republik, der Schweiz, Österreich, Polen, Frankreich, Mexiko und den Niederlanden. Dabei dominierten – abgesehen von der Schweiz – erneut die deutschen Ausfuhren mehr oder weniger deutlich die Einfuhren.

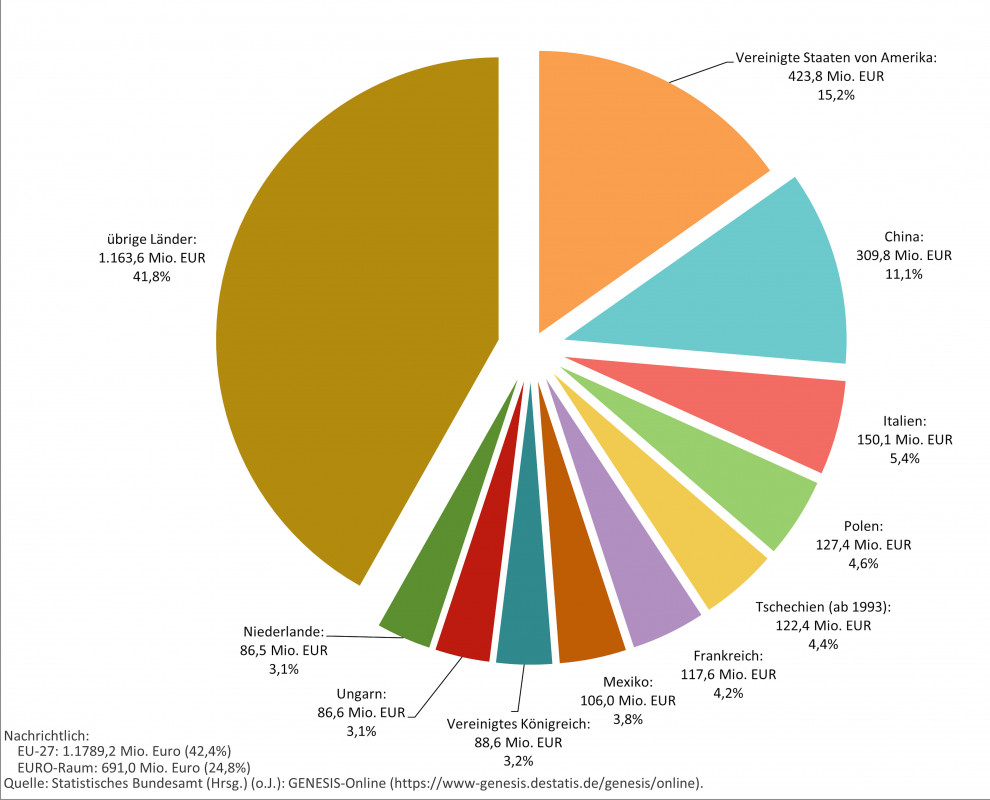

Die drei Hauptabnehmerstaaten deutscher Schweißtechnik waren 2023 in absteigender Reihenfolge die USA, China und Italien mit einem Anteil von zusammen 31,7%. Das erste Mal seit 2020 hat damit ein Wechsel von Polen zu Italien in den Top 3-Hauptabnehmerländern stattgefunden. Der Exportanteil in die USA und nach China hatte 2023 26,3% betragen. Bis auf Mexiko (2022: Rang 12) gehörten alle genannten Länder zudem schon 2022 zu den größten Abnehmern deutscher Schweißtechnik. Vergleicht man die prozentualen Anteile der genannten Länder, fällt auf, dass diese in 2023 nahezu identisch geblieben sind. Den größten Rückgang verzeichnete erneut Chinas Anteil mit -2,1%, während die Tschechische Republik mit +1,0% ihren Anteil um ein Viertel steigern konnte.

China gehört mit einem positiven Wirtschaftswachstum von 4,7% zu den Top 5 der großen Volkswirtschaften und zu den erfolgreichen Profiteuren des Welthandels. Trotz politischer Spannungen und Herausforderungen für Unternehmen ist die Volksrepublik zum achten Mal in Folge Deutschlands größter Partner im Warenhandel. Die Konjunktur in den Vereinigten Staaten brachte ein Wachstum von +2,9% mit sich. Die umfangreichen Infrastruktur- und Konjunkturprogramme wie das Infrastructure Investment and Jobs Act (IIJA) und der Inflation Reduction Act (IRA), die für Modernisierungs- und Strukturanpassungsvorhaben aufgelegt wurden, sind hier neben dem stabilen privaten Konsum ursächlich.

In der EU (ohne Vereinigtes Königreich), in die 2023 42,4% aller Exporte der deutschen Schweißtechnik geflossen waren, wuchs das Bruttoinlandsprodukt im Vergleich zu 2022 um 0,5%. Mehr als die Hälfte der Mitgliedstaaten (16) meldeten moderate positive Wachstumsraten. Die höchsten Zuwächse des Bruttoinlandsprodukts waren in Malta (+5,6%) und Kroatien (+3,1%) zu verzeichnen, die niedrigsten in Polen (+0,2%) und den Niederlanden (+0,1%). Mit ebenfalls +0,5% wuchsen die mittel- und osteuropäischen Länder (MOE-Länder) als Block in der EU, im Gegensatz zu den Prä-Pandemie-Jahren, nicht mehr überdurchschnittlich.2 Ein im EU-Vergleich überdurchschnittliches Wirtschaftswachstum bei den bedeutendsten EU-Abnehmerländern für deutsche Schweißtechnik im Jahr 20233 wiesen Italien (+0,9%), und Frankreich (+0,7%) auf, Tschechien (-0,3%) und Ungarn (-0,9%) verzeichneten ein negatives Wachstum.

Der Euroraum nahm 2023 24,8% der deutschen Exporte von Schweißtechnik auf. Die Wirtschaftsleistung entwickelte sich 2023 mit +0,4% ähnlich wie in der EU insgesamt.

Die Projektionen gehen für das laufende und die folgenden Quartale 2024 von einer allmählichen Belebung der Wirtschaft aus, wenn die Inflation sich weiter stabilisiert und der private Konsum durch steigende Einkommen angekurbelt wird.

Positive Entwicklung des Produktionswerts verstetigt sich

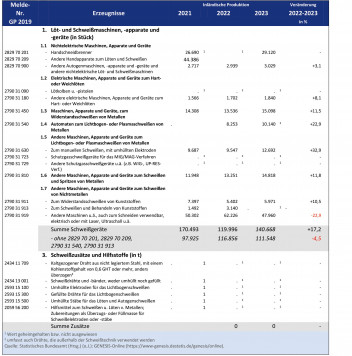

In 2022 hat der Produktionswert der deutschen Schweißtechnik mit einem Plus von 10,4% auf 4,11 Mrd. € erstmalig das Prä-Pandemieniveau aus 2019 (3,85 Mrd. €4) überschritten, Tabelle 1. Mit ähnlichen hohen Zuwächsen (+9,9%) in 2023 auf insgesamt 4,52 Mrd. € hat sich die positive Entwicklung verstetigt. Innerhalb der drei Oberkategorien zeigt sich dabei eine disperse positive Entwicklung. Den größten Zuwachs verzeichneten die Schweißzusätze und Hilfsstoffe mit +15,5% auf 0,76 Mrd. €. Die Produktionswerte der Teile für Löt- und Schweißmaschinen, -apparate und -geräte stiegen um +11,3% auf 2,11 Mrd. €, während die der Löt- und Schweißmaschinen, -apparate und -geräte um +5,8% auf 1,6 Mrd. € anstiegen. Während die Oberkategorien 2 und 3 das Niveau aus 2019 (1,08 Mrd. € bzw. 0,54 Mrd. €) mittlerweile übertroffen haben, liegt Kategorie 1 weiterhin darunter (2,23 Mrd. €).

Von den zwölf mit Daten hinterlegten Güterarten im Bereich Löt- und Schweißmaschinen, -apparate und -geräte verzeichneten acht einen steigenden Produktionswert. Den prozentual höchsten Anstieg wiesen "Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen" mit +39,2% auf 102,6 Mio. € auf. Den absolut stärksten Anstieg gibt es bei "Andere elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten" mit 107,4 Mio. € (+30,4%). Insgesamt befinden sich 14 von 21 Kategorien auf einem höheren Niveau als vor der Pandemie.

Fünf Güterarten konnten ihre Produktion über die letzten beiden Jahre insgesamt steigern:

- „Andere elektrische Maschinen, Apparate und Geräte zum Hart- oder Weichlöten“ (217,4 Mio. €; 277,8 Mio. €; 317,9 Mio. €)

- „Automaten zum Lichtbogen- oder Plasmaschweißen von Metallen“ (92,1 Mio. €; 140,4 Mio. €; 182,1 Mio. €;)

- „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Zum manuellen Schweißen, mit umhüllten Elektroden“ (42,3 Mio. €; 56,0 Mio. €; 71,5 Mio. €)

- „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ (176,7 Mio. €; 219,5 Mio. €; 237,9 Mio. €)

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Schweißen und Behandeln von Kunststoffen“ (103,6 Mio. €; 106,8 Mio. €; 126,7 Mio. €)

Bei zwei Güterarten wurden in 2023 im Vergleich zu 2022 Rückgänge verzeichnet: -5,0% bzw. -3,7 Mio. € bei „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“ und -8,8% bzw. -38,6 Mio. € bei „Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“. Durchgehend rückläufig seit 2021 sind „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Schutzgasschweißgeräte für das MIG/MAG-Verfahren“ (113,5 Mio. €; 110,8 Mio. €; 95,7 Mio. €) und „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Andere Schutzgasschweißgeräte u.ä. (z.B. WIG-, UP-RES-Verf.)“ (83,9 Mio. €; 49,0 Mio. €; 48,0 Mio. €).

Im Bereich der Teile für Löt- und Schweißmaschinen, -apparate und -geräte konnten erneut alle drei Güterarten eine Steigerung der Produktionswerte verzeichnen. Diese reichen von +1,2% bzw. 11,1 Mio. € (849,8 Mio. €; 911,6 Mio. €; 922,8 Mio. €) bei „Für elektr. Löt- und Schweißmaschinen, -apparate und -geräte“ bis zu +14,4% bzw. +77,4 Mio. € (470,8 Mio. €; 539,1 Mio. €; 616,5 Mio. €) bei „Andere Stromrichter, z.B. Schweißstromrichter (ohne Schweißausrüstung)“.

Von den sechs Güterarten der Schweißzusätze und Hilfsstoffe verzeichneten drei in 2023 gegenüber dem Vorjahr einen gestiegenen Produktionswert, zwei davon durchgehend seit 2021. Die stärkste absolute und prozentuale Zunahme trat bei „Schweißdrähte und -bänder, weder umhüllt noch gefüllt“ mit +115,9 Mio. € auf 461,8 Mio. € bzw. +33,5% auf. Die geringste absolute und prozentuale Zunahme wies mit +3,7 Mio. € auf 135,6 Mio. € bzw. +2,8% „Hilfsmittel zum Schweißen u. Löten v. Metallen; Zubereitungen als Überzugs- oder Füllmasse für Schweißelektroden oder -stäbe“ auf. Bei keiner Güterart trat seit 2021 ein andauernder Rückgang auf. Den stärksten Rückgang im Vergleich zu 2022 verzeichnete „Kaltgezogener Draht aus nicht legiertem Stahl, mit einem Kohlenstoffgehalt von 0,6 GHT oder mehr, anders überzogen“ mit -22,5% bzw. -10,3 Mio. € auf 35,7 Mio. €.

Bei den produzierten Stückzahlen der Löt- und Schweißmaschinen, -apparate und -geräte waren – wie bereits in den vergangenen Jahren – mehrere Werte nicht ausgewiesen oder geheim gehalten, Tabelle 2. Ohne Brenner, Handapparate, Automaten und Maschinen zum Schweißen und Behandeln von Kunststoffen belief sich im Jahr 2023 die Stückzahl bei den Maschinen, Apparaten und Geräten auf 111.548. Das sind 4,5% weniger als in 2022. Der Rückgang ist hierbei einzig auf den Rückgang von -22,9% bzw. -14.960 Stück bei den „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“ zurückzuführen. Ohne diesen Posten hat sich die Stückzahl um 17,2% erhöht. Bei den Schweißzusätzen und Hilfsstoffen waren erneut alle Werte nicht ausgewiesen oder geheim gehalten.

Bei acht der 2023 erfassten neun Güterarten im Bereich Löt- und Schweißmaschinen, -apparate und -geräte sind die Stückzahlen im Vergleich zu 2022 gestiegen, bei drei davon durchgehend seit 2021. Den im Jahresvergleich absolut und relativ höchsten Zuwachs wies mit +3.145 auf 12.692 Stück bzw. +32,9% die Güterart „Andere Maschinen, Apparate und Geräte zum Lichtbogen- oder Plasmaschweißen von Metallen: Zum manuellen Schweißen, mit umhüllten Elektroden“ auf. Den niedrigsten absoluten und relativen Zuwachs mit +90 auf 3.029 Stück bzw. +3,1% zeigte die Güterart „Nichtelektrische Maschinen, Apparate und Geräte: Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“.

Lediglich zwei Güterarten verbleiben auch in 2023 auf einem niedrigeren Niveau als im Prä-Pandemie-Zeitraum von 2019:

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“ (2019: 6.701 Stk; 2023: 5.971 Stk)

- „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Andere Maschinen u.ä., auch zum Schneiden verwendbar, elektrisch oder mit Laser, Ultraschall u.ä.“ (2019: 48.259. Stk; 2023: 47.960 Stk)

Die Gesamtschau der Veränderungen von Produktionswerten und Gerätestückzahlen oder produzierten Tonnen erlaubt grobe Aussagen über Preisentwicklungen. Auf sinkende (steigende) Preise kann vorsichtig geschlossen werden, wenn

- die Stückzahlen oder das Gesamtgewicht in einem Jahr deutlich stärker (schwächer) zunahmen als der Produktionswert,

- die Produktionswerte sichtbar stärker (schwächer) schrumpften als die Stückzahlen oder das Gesamtgewicht,

- die Produktionswerte zurückgingen (zulegten), während die Stückzahlen oder das Gesamtgewicht zunahmen (abnahmen).

Werden die Produktionswerte durch die Mengen bzw. Tonnen dividiert, ergibt sich ein „Durchschnittspreis“ als Wert je Einheit für die einzelnen Güterarten. Bei den Maschinen, Apparaten und Geräten ist der „Durchschnittspreis“ bei fünf der acht vergleichbaren Güterarten gestiegen. Der höchste Zuwachs erfolgte bei der Güterart „Nichtelektrische Maschinen, Apparate und Geräte: Andere Autogenmaschinen, -apparate und -geräte und andere nichtelektrische Löt- und Schweißmaschinen“ mit +35,0%, die niedrigste Zuwachsrate hatten „Automaten zum Lichtbogen- oder Plasmaschweißen von Metallen“ mit +5,6%. Der stärkste Rückgang zeigte sich mit -14,0% bei der Güterart „Andere Maschinen, Apparate und Geräte zum Schweißen von Nichtmetallen: Zum Widerstandsschweißen von Kunststoffen“. Der niedrigste Rückgang war bei „Andere Maschinen, Apparate und Geräte zum Schweißen und Spritzen von Metallen“ mit -3,1%.

Für die Schweißzusätze und Hilfsstoffe wurden für 2022 und 2023 alle Werte nicht ausgewiesen oder geheim gehalten, sodass ein Preisvergleich nicht möglich ist.

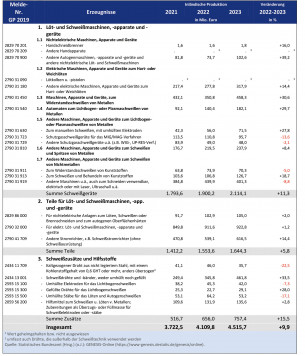

Robustes Wachstum bei Robotern

Nach einem moderaten Anstieg des Produktionswerts von Mehrzweck-Industrierobotern sowie Montagelinien in 2022 (+7,6% auf 3,24 Mrd. €) konnte 2023 ein starkes Wachstum von +18,4% auf 3,84 Mrd. € verzeichnet werden, Tabelle 3. Bei den Industrierobotern ist der (geschätzte) Produktionswert 2023 ähnlich stark angestiegen (+11,2%) auf 3,68 Mrd. €, wie bei den Schweißrobotern (+10,7%) 310 Mio. €. Der (geschätzte) Bestand der Schweißroboter hat sich um 0,8% auf 39.400 Stück erhöht. Im Jahr 2023 machten Schweißroboter erneut 15% aller Industrieroboter aus.

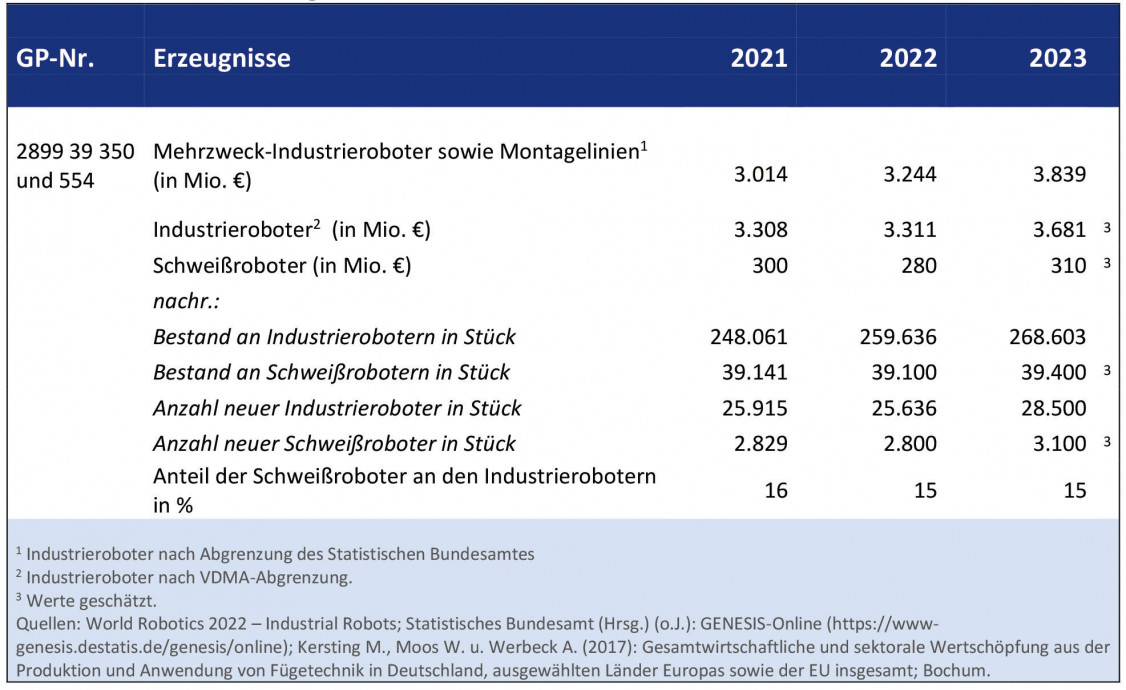

Leichter Rückgang bei den Exporten

Die Ausfuhren schweiß- und schneidtechnischer Güter haben 2023 um -0,6% abgenommen und erreichten einen Wert von 2,8 Mrd. €, Tabelle 4. Zurückzuführen ist die Abnahme auf die Löt- und Schweißmaschinen, -apparaten und -geräte (-2,6% auf 1.711,3 Mio. €). Die stärkste Zunahme hingegen erfolgte mit +4,2% bei den Teilen für Schweißgeräte und -apparate, deren Ausfuhrwert auf 679,2 Mio. € stieg. Die Schweißzusätze und Hilfsstoffe verzeichneten einen geringen Anstieg des Exportwerts von +0,8% auf 392,2 Mio. €. Trotz des leichten Rückgangs haben die Ausfuhren dank der kontinuierlich starken Zuwächse der Jahre 2020 bis 2022 in allen Kategorien ein höheres Niveau als in 2019 beibehalten5:

- „Löt- und Schweißmaschinen, -apparate und -geräte“ (1.508,7 Mio. €; 1.757,6 Mio. €; 1.711,3 Mio. €)

- „Teile für Schweißgeräte und -apparate“ (590,5 Mio. €; 652,1 Mio. €; 679,2 Mio. €)

- „Schweißzusätze und Hilfsstoffe“ (322,4 Mio. €; 389,0 Mio. €; 392,2 Mio. €)

Von den 14 erfassten Güterarten der Löt- und Schweißmaschinen, -apparate und -geräten konnten nur fünf in 2023 Exportzuwächse verzeichnen, diese jedoch auch durchgehend seit 2021:

- „Nichtelektrische Anlagen: Handapparate und -geräte zum autogenen Löten oder Schweißen“ +5,2% (11,7 Mio. €; 13,2 Mio. €; 13,9 Mio. €)

- „Nichtelektrische Anlagen: Andere Maschinen, Apparate und Geräte zum Löten oder Schweißen“ +34,2% (14,8 Mio. €; 17,8 Mio. €; 23,9 Mio. €)

- „Elektrische Anlagen zum Hart- und Weichlöten: Wellenlötmaschinen für gedruckte Schaltungen“ +59,0% (27,6 Mio. €; 76,7 Mio. €; 121,9 Mio. €)

- „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Generator, rotierender Umformer oder Stromrichter zum manuellen Schweißen“ +51,2% (2,0 Mio. €; 2,2 Mio. €; 3,3 Mio. €)

- „Andere Maschinen zum Schweißen und Spritzen von Metallen“ +10,7% (316,3 Mio. €; 364,4 Mio. €; 403,4 Mio. €)

Neun Güterarten der Löt- und Schweißmaschinen, -apparate und -geräte verzeichnen in 2023 rückläufige Ausfuhren. Sie reichen von -0,7% bzw. -2,1 Mio. € („Voll- und teilautomatische Anlagen zum Widerstandsschweißen“) bis zu -33,9% bzw. -11,1 Mio. € („Nichtelektrische Anlagen: Maschinen, Apparate und Geräte zum autogenen Löten oder Schweißen“).

Von den sechs größten „Umsatzbringern“ der Maschinen, Apparate und Geräte aus den Vorjahren 2021 und 2022 (Anteil an den Ausfuhren über 90%) verzeichneten in 2023 nur zwei eine positive Entwicklung: „Elektrische Anlagen zum Hart- und Weichlöten: Wellenlötmaschinen für gedruckte Schaltungen“ sowie „Andere Maschinen zum Schweißen und Spritzen von Metallen“.

Aufgrund der negativen Entwicklung sind zwei Güterarten wieder unter das Niveau von 2019 gesunken. Neben den „Nichtelektrische Anlagen: Maschinen, Apparate und Geräte zum autogenen Löten oder Schweißen“ auch die „Elektrische Anlagen zum Hart- und Weichlöten: Maschinen u.a., zum elektrischen Löten, a.n.g.“: -11,2% auf 157,5 Mio. € (2021: 191,1 Mio. €, 2022: 177,2 Mio. €).

Bei den Ausfuhrwerten der Teile für Schweißgeräte und -apparate verzeichnen alle Güterarten ein positives Wachstum und konnten somit die Verluste im Vergleich zu 2019 aufholen:

- „Teile v. Maschinen, Apparaten u. Geräten z. autogenen Löten o. Schweißen“ +15,6% auf 39,1 Mio. € (2021: 31,1 Mio. €, 2022: 33,8 Mio. €)

- „Teile von Wellenlötmaschinen, a.n.g.“ +82,8% auf 16,2 Mio. € (2021: 3,6 Mio. €, 2022: 8,9 Mio. €)

- „Teile von Löt- und Schweißmaschinen, a.n.g.“ +2,4% auf 624,0 Mio. € (2021: 555,8 Mio. €, 2022: 609,4 Mio. €).

Im Bereich der Schweißzusätze und Hilfsstoffe nahmen die Ausfuhren nur bei vier von neun Güterarten zu. Die höchste absolute und relative Zunahme zeigten „Hilfsmittel z. Schweißen, Löten v. Metallen“ mit 13,3 Mio. € (+11,0%), die niedrigste „Zubereitungen z. Abbeizen v. Metallen; Pasten und Pulver, aus Metall u.a. Stoffen“ mit 1,3 Mio. € (+1,8%). Die höchste absolute Abnahme zeigten „Umhüllte Stäbe und gefüllte Drähte für das Löten und Autogenschweißen“ mit -4,3 Mio. € (-13,2%), die höchste absolute Abnahme „Andere Schweißstäbe usw. aus unedlem Metall“ mit 3,2 Mio. € (-23,1%). Die niedrigste absolute und relative Abnahme verzeichneten mit -2,3 Mio. € bzw. -3,7% „Gefüllte Drähte für das Lichtbogenschweißen“.

Das Prä-Pandemie-Niveau noch nicht wieder erreicht haben lediglich die „Schweißdrähte, weder umhüllt noch gefüllt, 0,25%<=C<0,6%“ mit -13,8% auf 19,4 Mio. € (2021: 19,5 Mio. €, 2022: 22,5 Mio. €) sowie „Draht aus Eisen, Stahl, verkupfert, C<0,25%“ mit -11,9% auf 18,4 Mio. € (2021: 13,4 Mio. €, 2022: 20,9 Mio.

Größte Abnehmerstaaten deutscher Schweißtechnik waren wie in den vergangenen Jahren die USA und China, Bild 16. Die Ausfuhren in die USA sind gegenüber 2022 um -3,8% gesunken und erreichten 423,8 Mio. €, was 15,2% der Gesamtexporte im Bereich Schweißtechnik ausmachte (-0,6%-Punkte gegenüber dem Vorjahr). Die Exporte nach China sanken stark um -10,5% auf 309,8 Mio. €. Dies führte zu einem Ausfuhranteil von 11,1% (12,4% im Vorjahr). Italien hat drei Ränge gut gemacht und liegt jetzt mit einem Zuwachs von 19,3% auf absolut 150,8 Mio. € und relativ 5,4% auf dem 3. Platz. 2023 nahmen die USA, China und Italien somit 31,8% der Gesamtexporte auf.

In die zehn Hauptabnehmerländer flossen 2023 58,2 % der Ausfuhren. Im Einzelnen sind das neben den USA, China und Italien, Polen, Tschechien, Frankreich, Mexiko, das Vereinigte Königreich, Ungarn und die Niederlande. Im Vergleich zum Vorjahr hat Österreich (2022: Platz 8) die Top 10-Liste verlassen und Platz gemacht für das Vereinigte Königreich (2022: Platz 11). Darüber hinaus handelt es sich um dieselben Länder wie in 2022, lediglich die Reihenfolge hat sich verschoben. Um jeweils knapp ein Drittel haben die Exporte nach Tschechien (+30,9% auf 122,4 Mio. €), Mexiko (+29,1% auf 106,0 Mio. €) und das Vereinigte Königreich (31,7% auf 88,6 Mio. €) zugenommen. Dadurch haben sich die beiden Länder neben dem Vereinigte Königreich um vier Ränge auf den 5. Platz (Tschechien) und drei Ränge auf den 7. Platz (Mexiko) verbessert.

Die stärksten Rückgänge verzeichneten Ungarn (-31,6% auf 86,6 Mio. €) und die Niederlande (-35,5% auf 86,5 Mio. €). Sie verschlechterten sich um vier Ränge auf den 9. Platz (Ungarn) bzw. sechs Ränge auf den 10. Platz (Niederlande). Betrachtet man die Entwicklung über die zehn Hauptabnehmerländer, sind die Exporte im Durchschnitt um -3,1% auf 1.618,8 Mio. € gesunken. Der zum Teil sehr stark positive Trend der letzten beiden Jahre hat sich somit vorerst nicht fortgesetzt.

Die Exporte in die EU 27-Staaten haben um -2,1% abgenommen und umfassten 1.1789,2 Mio. €. Dies entspricht 42,4% aller Ausfuhren. Im Jahr 2023 nahm die EU zusammen mit den USA und China somit 68,7% (2022: 71,4%) der deutschen Schweißtechnik-Exporte auf. Die Entwicklung der Ausfuhren wird unter anderem von der Produktions- und damit Nachfrageentwicklung bei den Handelspartnern, politischen Entscheidungen und von den Wechselkursen bestimmt. Der Wert der deutschen Gesamtexporte von Schweißtechnik in den Euroraum, in dem die Wirtschaft um 0,5% gewachsen ist, sank im Jahr 2023 um -0,6% auf 691,0 Mio. €. Die (auch) wechselkursabhängigen Exporte in Staaten außerhalb der Eurozone sind mit 2.091,5 Mio. € nahezu gleichgeblieben. Indien (+7,8%, Rang 15 der Abnehmerländer) und die Türkei (+5,7%, Rang 13) verzeichnen dabei das höchste Wirtschaftswachstum der G20-Länder, unter den Top 10 wuchsen China (+5,2%) und die USA (+2,9%) am stärksten. Die Ausfuhren in das größte Abnehmerland, die USA, sind um -3,8% gesunken, die in das zweitgrößte Abnehmerland, China, um -10,5%. Trotz eines verhältnismäßig niedrigen Wachstums der italienischen Wirtschaft (+0,9%) hat sich das Land auf Platz drei der Gesamtausfuhren geschoben. Die Exporte Deutschlands nach Italien nahmen um +19,3% zu. Um jeweils ca. +30% legten die Ausfuhren nach Tschechien, Mexiko und in das Vereinigte Königreich zu.

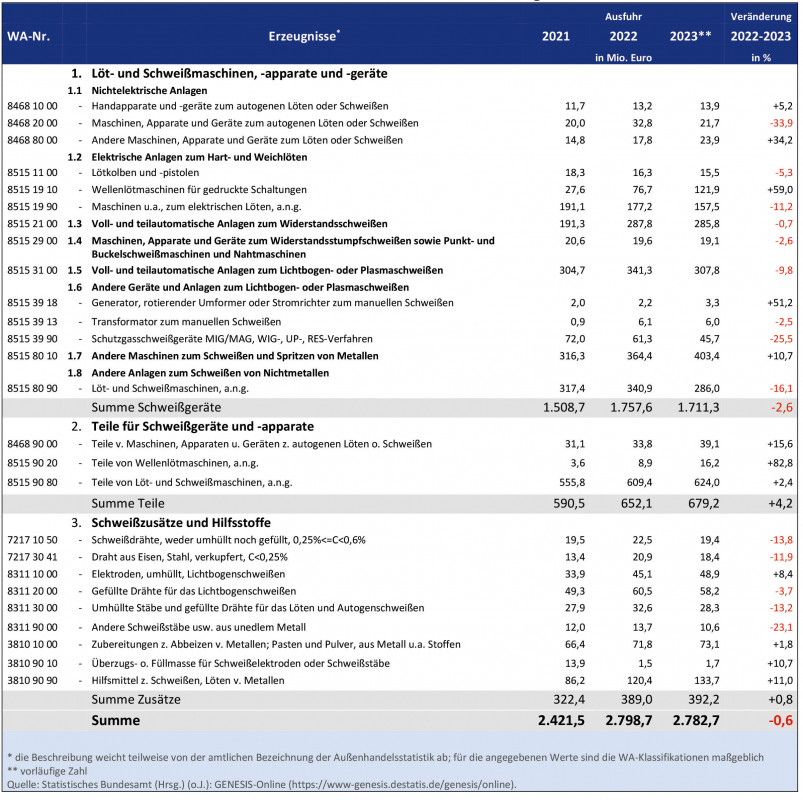

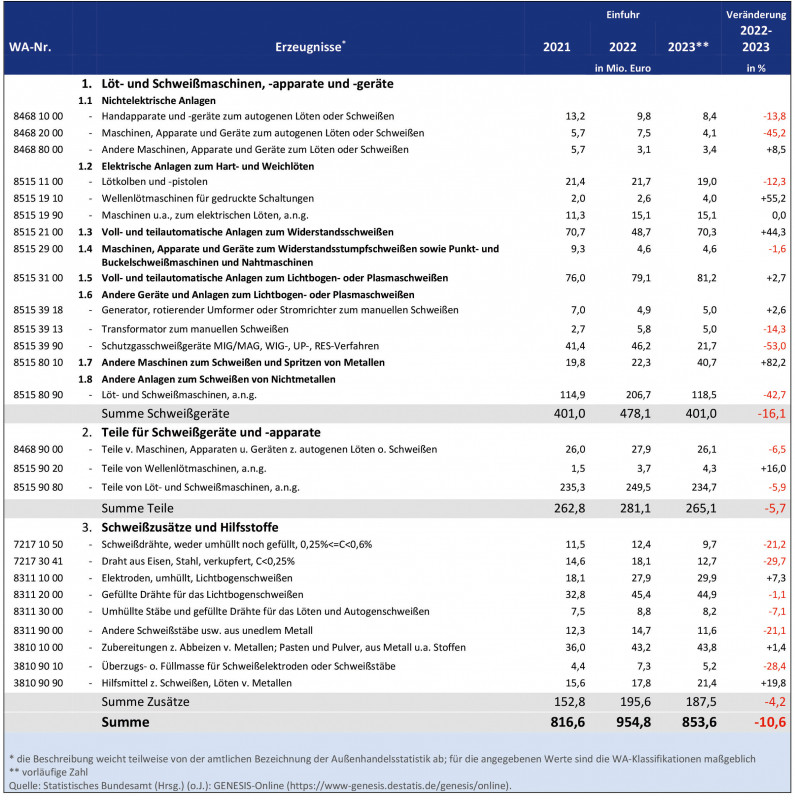

Starker Rückgang bei den Importen

Die Einfuhren von schweiß- und schneidtechnischen Gütern nahmen insgesamt um -10,6% auf 853,6 Mio. € ab, Tabelle 5. Die stärkste Abnahme bei den drei Hauptkategorien verzeichneten die Löt- und Schweißmaschinen, -apparaten und -geräten (-16,1% auf 401,0 Mio. €), gefolgt von Teilen für Schweißgeräte und -apparate. Hier ist der Importwert um -5,7% auf 265,1 Mio. € gesunken. Die geringste Abnahme erfolgte mit -4,2% bei den Schweißzusätzen und Hilfsstoffen, wobei der Einfuhrwert auf 187,5 Mio. € sank. Trotz der Verluste übertreffen alle drei Kategorien weiterhin die Ergebnisse des Vorkrisenniveaus von 2019.

Bei den Löt- und Schweißmaschinen, -apparaten und -geräten wiesen sieben der 14 Güterarten höhere Einfuhrwerte als im Vorjahr auf. Die stärkste absolute Zunahme war bei „Voll- und teilautomatische Anlagen zum Widerstandsschweißen“ zu verzeichnen. Der Importwert nahm um +44,3% bzw. 21,6 Mio. € auf 70,3 Mio. € zu. Die stärkste relative Zunahme gab es bei „Andere Maschinen zum Schweißen und Spritzen von Metallen“ mit bei +82,2% bzw. 18,4 Mio. € auf 40,7 Mio. €. Die absolut und relativ stärksten Einfuhreinbußen zeigten sich bei „Andere Geräte und Anlagen zum Lichtbogen- oder Plasmaschweißen: Schutzgasschweißgeräte MIG/MAG, WIG-, UP-, RES-Verfahren“ mit einem Rückgang von -24,5 Mio. € (-53,0%) auf 21,7 Mio. €. Lediglich bei zwei Güterarten sind die Einfuhren über den betrachteten Zeitraum kontinuierlich gesunken:

- „Nichtelektrische Anlagen: Handapparate und -geräte zum autogenen Löten oder Schweißen“ -13,8% auf 8,4 Mio. € (2021: 13,2 Mio. €, 2022: 9,8 Mio. €)

- „Maschinen, Apparate und Geräte zum Widerstandsstumpfschweißen sowie Punkt- und Buckelschweißmaschinen und Nahtmaschinen“ -1,6% auf 4,6 Mio. € (2021: 9,3 Mio. €, 2022: 4,6 Mio. €).

Somit sind immer noch mehr als ein Drittel der Güterarten auf einem niedrigeren Niveau als in 2019 verblieben.

Nur eine Güterarte der Kategorie „Teile für Schweißgeräte und -apparate“ konnte in 2023 eine Zunahme der Importwerte verzeichnen. Die „Teile von Wellenlötmaschinen, a.n.g.“ legten um +16,0% auf 4,3 Mio. € (2021: 1,5 Mio. €, 2022: 3,7 Mio. €). Die „Teile v. Maschinen, Apparaten u. Geräten z. autogenen Löten o. Schweißen“ nahmen um -6,5% auf 26,1 Mio. € ab (2021: 26,0 Mio. €, 2022: 27,9 Mio. €), und die „Teile von Wellenlötmaschinen, a.n.g.“ um -5,9% auf 234,7 Mio. € (2021: 235,3 Mio. €, 2022: 249,5 Mio. €).

Bei den Schweißzusätzen und Hilfsstoffen haben bei nur drei der neun Güterarten die Importwerte zugenommen:

- „Elektroden, umhüllt, Lichtbogenschweißen“ (18,1 Mio. €; 27,9 Mio. €; 29,9 Mio. €)

- „Zubereitungen z. Abbeizen v. Metallen; Pasten und Pulver, aus Metall u.a. Stoffen“ (36,0 Mio. €; 43,2 Mio. €;

43,8 Mio. €) - „Hilfsmittel z. Schweißen, Löten v. Metallen“ (15,6 Mio. €; 17,8 Mio. €; 21,4 Mio. €).

Die höchste relative und absolute Abnahme erfolgte bei „Draht aus Eisen, Stahl, verkupfert, C<0,25%“ mit -29,7% bzw. -5,4 Mio. € auf 12,7 Mio. €. Die niedrigste relative und absolute Abnahme mit -1,1% bzw. -0,5 Mio. €) auf 44,9 Mio. € bei „Gefüllte Drähte für das Lichtbogenschweißen“. Neben dem „Draht aus Eisen, Stahl, verkupfert, C<0,25%“ haben auch hier lediglich die „Schweißdrähte, weder umhüllt noch gefüllt, 0,25%<=C<0,6%“ -21,2% auf 9,7 Mio. € (2021: 11,5 Mio. €, 2022: 12,4 Mio. €) das Prä-Pandemie-Niveau noch nicht wieder erreicht.

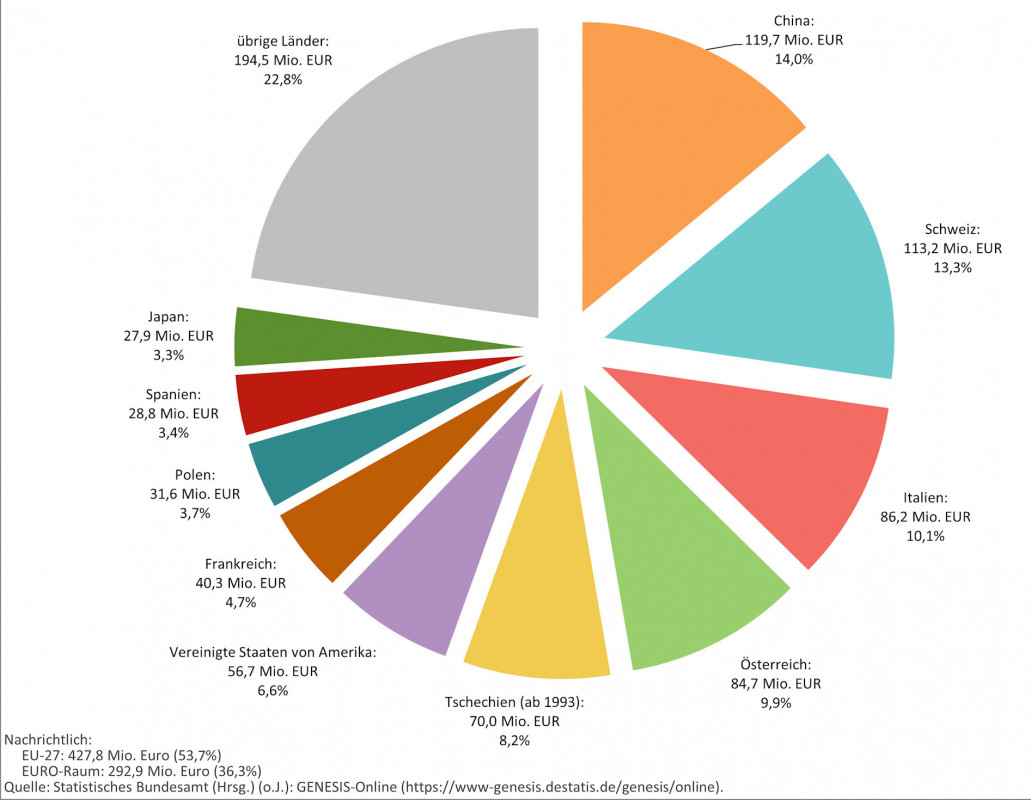

Ein Blick auf die Staaten, aus denen Schweißtechnik bezogen wurde, zeigt gegenüber dem Vorjahr kaum Veränderungen. Hatten 2022 noch zwei Staaten – China (Vorjahr Platz 2) und die Schweiz (1) knapp 37,0% der Importe geliefert, muss 2023 für den selben Importwert auch Italien (3) hinzugenommen werden, Bild 2. Die Top 5 inklusive Österreich (4) und Tschechien (5) lieferten gut die Hälfte aller Importe von Schweißtechnik (55,5%).

Bezieht man die zehn Hauptlieferantenländer, zu denen noch die USA, Frankreich, Polen, Spanien und Japan gehören, mit ein, dann lieferten diese Staaten gut drei Viertel der deutschen Importe (77,2%). Aus China wurden Waren im Wert von 119,7 Mio. € bezogen, was gegenüber 2022 einen starken Rückgang von -31,4% bedeutet. Der Importanteil lag mit 14,0% um -4,3%-Punkte unter dem Anteil des Vorjahres. Die Importe aus der Schweiz sanken ebenfalls stark um -35,2% und erreichten 113,2 Mio. €, der Anteil an den Gesamteinfuhren (13,3%) sank um -5,1%-Punkte. Die Lieferungen Italiens sind moderat um -6,7% auf 86,2 Mio. € gesunken (Anteil 10,1%), die aus Österreich um +13,9% auf 84,7 Mio. € (Anteil 9,9%) gestiegen. Die Einfuhren aus dem letzten Top 5-Land Tschechien nach Deutschland stiegen nur moderat um 5,8% auf 70,0 Mio. € (Anteil 8,2%). Die Bezüge aus den USA sind erneut sprunghaft um 37,7% auf 56,7 Mio. € gestiegen und machten 6,6% der deutschen Importe aus. Trotz des Anstiegs hat es damit für die USA nur für die Verteidigung von Platz 6 gereicht. Die deutschen Bezüge aus Frankreich sind um 6,3% auf 40,3 Mio. € gestiegen (Einfuhranteil 4,7%), ebenso zugenommen haben die Importe aus Polen um +4,5% auf 31,6 Mio. € (Anteil 3,7%) sowie Spanien um +5,4% auf 28,8 Mio. € (Anteil 3,4%). Rückläufig waren die Importe aus Japan, sie sanken um -9,4% auf 27,9 Mio. € (Anteil 3,3%). Japan belegt damit nur noch Platz 10.

Die Importe Deutschlands waren 2023, wie schon im Vorjahr, stärker auf die Europäische Union ausgerichtet als die Exporte. 42,4% (43,2% in 2022) der Ausfuhren Deutschlands verblieben innerhalb der Europäischen Union, während 53,7% (48,1% in 2022) der Importe aus anderen EU-Staaten erfolgten. Auch bezüglich des Euro-Raums waren die Einfuhranteile größer als die Ausfuhranteile: 24,8% (24,9% in 2022) der deutschen Ausfuhren gingen in den Euro-Raum, während 36,3% (33,0% in 2022) der Importe Deutschlands aus diesem Gebiet stammten.

Im Vergleich zu den Vorjahren gab es 2023 bei den Import- und Exportnationen auf den ersten Plätzen eine etwas geringere Übereinstimmung. Insgesamt sind jedoch weiterhin Länder, in die viel Schweißtechnik exportiert wurde, auch Staaten mit hohen Lieferungen nach Deutschland. Von den zehn Ländern, die anteilsmäßig am meisten deutsche Schweißtechnik aufnahmen (insgesamt 58,32%), waren sechs Staaten zugleich auch bedeutende Lieferanten für deutsche Abnehmer 7). Die sechs genannten Länder lieferten 47,4% der aus dem Ausland bezogenen Schweißtechnik. Die Schweiz belegt Platz 2 der deutschen Einfuhren, ist aber als Exportziel weniger bedeutend (Platz 16). Auch Japan lieferte verhältnismäßig viel Schweißtechnik und belegt den 8. Platz bei den deutschen Einfuhren, aber nur Platz 19 bei den Exportzielen.

Kein einheitliches Bild bei schweißintensiven Branchen

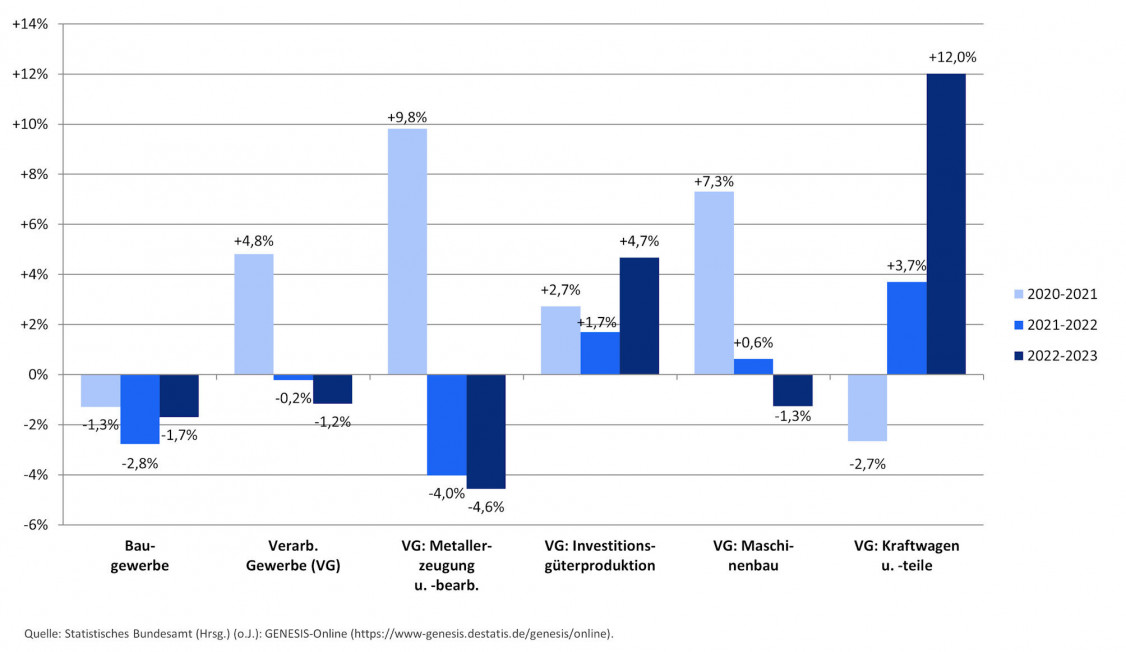

Die wirtschaftliche Lage der Anbieter von Schweißtechnik wird entscheidend durch die Situation der schweißintensiven Anwenderbranchen in Deutschland bestimmt. Nach dem ersten Coronajahr hatte sich die Produktion bis auf das Baugewerbe und die Kraftwagen u. -teile z.T. überraschend stark positiv entwickelt, Bild 3. Für das Baugewerbe, das bis in das erste Coronajahr hinein positive Wachstumsraten verzeichnete, wurde damit eine anhaltende negative Trendwende eingeläutet (2023: -1,7%). Nach dem starken Wachstum in 2021 musste das verarbeitende Gewerbe in den zwei Folgejahren leichte (2022: -0,2%; 2023: -1,2%), die Metallerzeugung und -bearbeitung starke Rückgänge (2022: -4,0%; 2023: -4,6%) hinnehmen.

Einzig die Investitionsgüterproduktion verzeichnete über den Beobachtungszeitraum positive Wachstumsraten bis hin zu +4,7% in 2023. Die Produktion im Maschinenbau sank leicht um -1,3%. Die Kraftwagen u. -teile verzeichnen das zweite Jahr in Folge mit +12,0% den stärksten Zuwachs.

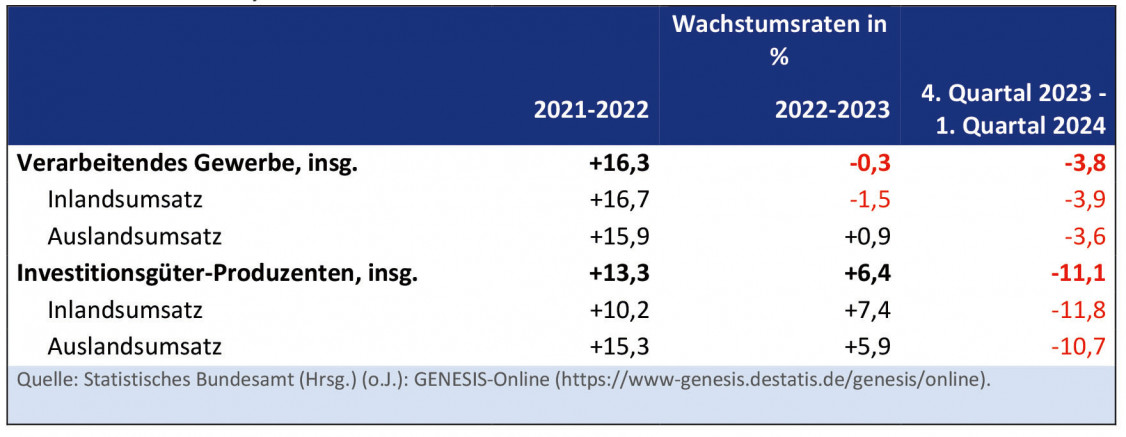

Negativer Ausblick im Verarbeitenden Gewerbe und bei den Investitionsgüter-produzenten

Die Umsätze im Verarbeitenden Gewerbe sind im Jahresdurchschnitt 2023 gegenüber dem Vorjahr leicht um -0,3% gesunken, Tabelle 6, wobei der Rückgang einzig auf Rückgänge im Inlandsumsatz (-1,5%) zurückzuführen ist. Die Auslandsumsätze stiegen um +0,9%. Bei den Investitionsgüterproduzenten ist die Entwicklung insgesamt positiv, +6,4% gegenüber dem Vorjahr. Hier stiegen die Inlandsumsätze stärker (+7,4%) als die Auslandsumsätze (+5,9%). Im ersten Quartal 2024 sind jedoch sowohl für das Verarbeitende Gewerbe (-3,8%) als auch bei den Investitionsgüterproduzenten Rückgänge zu verzeichnen (-10,7%).

Moderates Wachstum der Weltwirtschaft

Die Weltwirtschaftsleistung ist in 2023 moderat um insgesamt 3,3% gewachsen und verbleibt damit weiterhin unter dem historischen Durchschnittswachstum von 3,8% (in den Jahren 2000 bis 2019). Erneut zeigten sich dabei große regionale Unterschiede, allgemein betrachtet blieben fortgeschrittene Volkswirtschaften hinter den Konjunkturgewinnen der Schwellenländer zurück. Innerhalb der Industrieländer blieb die Konjunktur in Europa und Japan schwach, während die USA ein kräftiges Wachstum verzeichneten. Zu den zahlreichen Risiken, die die weitere Entwicklung der Weltwirtschaft bedrohen, gehören insbesondere die Auswirkungen geopolitischer Konflikte. Diese führen zu anhaltender Unsicherheit und könnten die Energiepreise und Handelsströme stärker beeinflussen. Ebenso wird der Disinflationsprozess dadurch verlangsamt, was eine restriktivere Geldpolitik erforderlich macht, die die Konjunktur zusätzlich belastet.

Nachdem sich die konjunkturelle Lage im Euro-Raum in der zweiten Hälfte 2023 etwas verschlechtert hatte, hat die gesamtwirtschaftliche Produktion der EU im ersten Quartal 2024 überraschend stark mit 0,3% angezogen. Gestiegene Exportzahlen sind hierfür hauptverantwortlich, auch Importe und der private Konsum haben einen positiven Beitrag geleistet. Leicht rückläufig waren die Investitionen. Mehrere Faktoren haben zu dieser Entwicklung beigetragen, darunter die Verschiebung der Nachfrage von Waren hin zu Dienstleistungen nach der Corona-Pandemie. Zudem wurden hohe Lagerbestände abgebaut, und die restriktiveren Finanzierungsbedingungen beeinträchtigten die weltweite Nachfrage nach Investitionsgütern. Darüber hinaus blieben die Handelsbeschränkungen auf einem höheren Niveau als vor der Pandemie. Prognosen zufolge wird das weltweite BIP in den Jahren 2024 und 2025 dennoch um rund 2,5% gegenüber dem Vorjahr wachsen. Für die Industriestaaten wird für 2024 ein Wachstum von 1,7% prognostiziert, während für 2025 ein Wachstum von rund 1,8% erwartet wird. In den Schwellen- und Entwicklungsländern ist das Wachstum mit erwarteten 4,3% in 2024 und 4,2% in 2025 stärker.

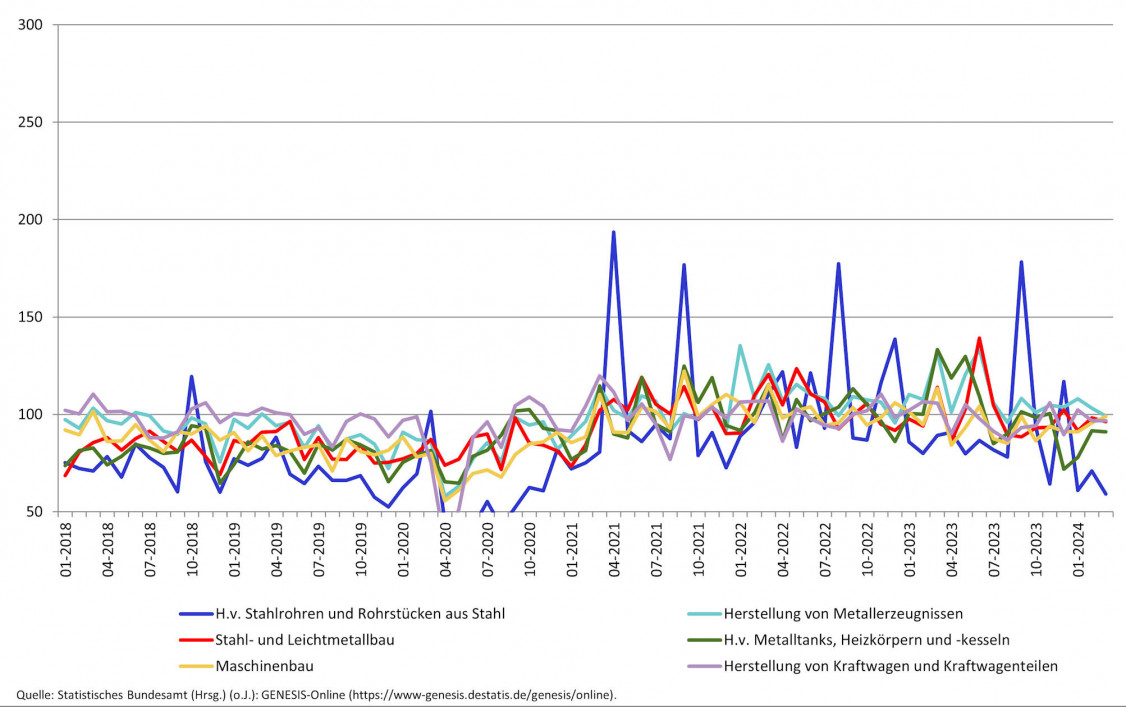

Der starke positive Trend in der Umsatzentwicklung im Verarbeitenden Gewerbe und bei den Investitionsgüterproduzenten aus dem Jahreswechsel 2021/2022 hat sich 2022/2023 nicht fortgesetzt. Lediglich die Investitionsgüterproduzenten konnten ein Wachstum verzeichnen (+6,4%), das Verarbeitende Gewerbe musste leichte Einbußen hinnehmen (-0,3%). Für das vierte Quartal 2023 / das erste Quartal 2024 zeichnet sich ein insgesamt negativer Trend ab, -3,8% für Verarbeitende Gewerbe und -11,1% für die Investitionsgüterproduzenten, Tabelle 6. Die Auftragseingänge blieben über die ersten drei Quartale des Jahres 2023 generell auf ähnlichem Niveau wie in 2022, wiesen jedoch z.T. stärkere Schwankungen auf, Bild 4. Mit Beginn des vierten Quartals 2023 / des ersten Quartals 2024 pendelten sich die Aufträge auf einem stabilen Niveau ein. Einzig die Eingänge für die Herstellung von Stahlrohren und Rohrstücken aus Stahl waren erneut stark volatil, ähnlich der Jahre 2021 und 2022. Insgesamt verblieben diese dennoch über alle Quartale auf einem höheren Niveau als im Betrachtungszeitraum seit dem ersten Quartal 2018.

Insgesamt ist das deutsche BIP nach einem Rückgang von 0,4% im vierten Quartal 2023 im ersten Quartal 2024 um 0,2% gestiegen. In ihrer Frühjahrsprojektion prognostiziert die Bundesregierung, dass die deutsche Wirtschaft an einem konjunkturellen Wendepunkt steht und die Stagnationsphase der letzten zwei Jahre überwunden hat. Es wird eine Zunahme des BIP für das laufende Jahr um 0,3% und um 1,0% für das Jahr 2025 erwartet. Insbesondere der Rückgang der Energiepreise für Strom und Gas auf das Vor-Preisschock-Niveau trägt dazu bei. Der damit einhergehende Rückgang der Inflationsrate stärkt die Kaufkraft und stützt den privaten Konsum. Auch haben die energieintensiven Industrien ihre Produktion seit Jahresbeginn wieder ausgeweitet. Prognosen für die gesamtwirtschaftliche Produktion der Welt gehen für 2024 und 2025 von einem durchschnittlichen Wachstum von 2,5% aus. Als Exportnation wird Deutschland davon profitieren, auch wenn die Investitionstätigkeiten in Maschinen, Anlagen und Bauten sich nicht sofort erholen werden.

Positives Bild für die vier Hauptabnehmerländer deutscher Schweißtechnik

Für die vier Hauptabnehmerländer deutscher Schweißtechnik im Jahr 2023 zeigen die Wirtschaftsausblicke von Germany Trade and Invest insgesamt ein positives Bild für 2024. Dies ist u.a. auf sinkende Inflationsraten und unterschiedliche staatliche Förderprogramme zurückzuführen.

Ein breit angelegtes Wachstum hat in den USA in 2023 trotz hoher Leitzinsen zu einer Zunahme des BIPs von 2,9% gegenüber 2022 geführt. Entgegen der Vorhersagen von Forschungsinstituten und Banken, ist auch der prognostizierte Abschwung zum Jahreswechsel 2023/2024 ausgeblieben. Die etwas enttäuschenden Zahlen des BIP im 1. Quartal 2024 sind hauptsächlich auf schwankende Faktoren wie Veränderungen der Lagerbestände zurückzuführen. Der Privatkonsum hingegen, der wichtigste Faktor der US-Konjunktur, ist stabil geblieben. Die Erwerbslosigkeit hat zwar im April 2024 den höchsten Stand seit zweieinhalb Jahren erreicht, verbleibt aber unter 4% und somit gilt weiterhin Vollbeschäftigung.

Als Risikofaktor sowohl für die Konjunktur als auch die politischen Entwicklungen in den USA gilt weiterhin die hartnäckige Inflationsrate von über 3% seit 2023. Die damit einhergehenden vorübergehenden Zinsanhebungen der US-Notenbank FED könnten den Optimismus der Firmen vom Jahresanfang dämpfen. Die umfangreichen Infrastruktur- und Konjunkturprogramme wie das Infrastructure Investment and Jobs Act (IIJA) und der Inflation Reduction Act (IRA), die für Modernisierungs- und Strukturanpassungsvorhaben aufgelegt wurden, kommen kaum bei den Verbrauchern an. Profitieren konnten bisher vornehmlich die Unternehmen, z.B. von umfangreichen Steuersenkungen, die jedoch zu Einnahmeausfällen und einer stark steigenden Verschuldung geführt haben. Auch deutsche Investitionsgüteranbieter profitierten, da dort die nicht-tarifären Handelshemmnisse oft nicht zum Tragen kommen. Aus deutscher Perspektive gilt der zunehmende Protektionismus vielen Unternehmen als Antreiber für ein verstärktes Engagement in den USA, u.a. mit dem Aufbau einer Produktion vor Ort. Zudem war das Land nicht nur der größte Abnehmer deutscher Schweißtechnik, sondern auch insgesamt der größte Zielmarkt für die deutsche Exportwirtschaft.

Den Prognosen entsprechend ist die Wirtschaft in China in 2023 um 4,7% gewachsen. Dieser Wert liegt erneut weit unter dem zehnjährigen historischen Wachstum von 7,9% pro Jahr und Experten warnen, dass die Zeiten hoher Wachstumsraten in China endgültig vorbei sein dürften. Mittel- bis langfristig stellt vor allem die Kombination aus Immobilien- und Demografiekrise (bis 2035 werden 30% der Einwohner älter als 60 Jahre sein) eine erhebliche Herausforderung für die Volksrepublik dar, deren schnell wachsende Bevölkerung jahrzehntelang das Fundament des wirtschaftlichen Erfolgs Chinas bildete. Hinzu kommen ein immer stärker fragmentierter Welthandel sowie eine hohe Verschuldungsquote. Als Gegenmaßnahmen hat die Regierung u.a. weitere Marktöffnungen angekündigt. Hauptgrund für weitere Investitionen deutscher Unternehmen ist die Erhaltung der Wettbewerbs- und Innovationsfähigkeit vor Ort. Dennoch wird zunehmend versucht das Gewicht Chinas in Lieferketten und Absatzmärkten zu reduzieren. Denn angesichts der Annäherung Chinas an Russland, des wachsenden Konfliktpotenzials in der Taiwanstraße sowie der Entschlossenheit der USA, Chinas Technologiepotenzial mit Strafzöllen und Sanktionslisten zu bekämpfen, nehmen die Risiken für Geschäftstätigkeiten in und mit China zu. Gemessen an den Im- und Exporten war die Volksrepublik im Jahr 2023 zum achten Mal in Folge Deutschlands wichtigster Handelspartner.

Die italienische Wirtschaft ist 2023 um 0,9% gegenüber 2022 gewachsen. Treiber der Konjunktur bleiben dabei neben dem Auslandsabsatz Investitionen in Nachhaltigkeit, wie z.B. energetische Sanierungen und Anlagen zur Energiegewinnung aus erneuerbaren Quellen. Unterstützt werden die Projekte durch das 122 Mio. € schwere staatliche Förderprogramm Superbonus und Fördergelder der EU. Zunehmen werden zudem laut der Europäischen Kommission die Ausrüstungsinvestitionen, während bei Maschinenbestellungen und den Bauinvestitionen Rückgänge erwartet werden. Für Italien war Deutschland mit einer Warenimportquote von 15,2% und einem Exportanteil von 11,9% ein wichtiger Handelspartner. Aus deutscher Sicht war Italien im Jahr 2023 der sechstgrößte Handelspartner. Insgesamt sind deutsche Unternehmen der wirtschaftlichen Entwicklung Italiens gegenüber positiv gestimmt und planen höhere Investitionen für die kommenden Jahre. Der Fachkräftemangel wird jedoch als großes Problem wahrgenommen.

Polen blickt mit einem Wachstum des BIP von nur 0,2% auf ein schwieriges Jahr 2023 zurück. Insbesondere Verluste in der realen Kaufkraft der privaten Haushalte zeichnen sich für die Schwäche verantwortlich. Für 2024 sind die Prognosen jedoch aufgrund steigender Löhne und einer sinkenden Inflationsrate durchweg positiv. Dank eines Vertrauensvorschusses für die neue Regierung, wurden trotz der weiterhin ausstehenden Justizreform neue EU-Fördergelder freigegeben. Es wird erwartet, dass die polnische Wirtschaft mit 2,8% knapp dreimal so schnell wachsen wird wie der EU-Durchschnitt. Gemessen am Umsatz des Handelsvolumens bleibt Polen einer der wichtigsten Handelspartner Deutschlands und belegt Platz 5. Aus deutscher Sicht übersteigt das Exportvolumen dabei die Importe. Im 1. Quartal 2024 gingen sogar mehr Exporte nach Polen als nach China, was auch darauf zurückzuführen ist, dass deutsche Unternehmen in China verstärkt lokal produzieren. Die sinkende Inflationsrate (2023: 10,9%, Prognose für 2024: 4,3%) sowie EU-Gelder helfen dem Land beim Strukturwandel. So dürfen Zulieferer der Bahn- und Autoindustrie sowie Firmen, die ihre Maschinenparks durch energiesparende Anlagen ersetzen, auf neue Aufträge hoffen. Insgesamt bewerten deutsche Unternehmen ihre Situation in Polen deutlich positiver als im Vorjahr.

1 Die Wachstumsraten des Bruttoinlandsproduktes sind ebenso wie andere Raten außerhalb der Schweißtechnik als reale Größe angegeben. Veränderungsraten in der Schweißtechnik sind nominal ausgewiesen.

2 Zu den MOE-Ländern gehören die Slowakei, Slowenien, Estland, Polen, Tschechien, Rumänien, Ungarn, Bulgarien, Litauen, Lettland und Kroatien.

3 Polen, die Niederlande, Ungarn, Italien, Frankreich, Österreich und die Tschechische Republik (in dieser Reihenfolge).

4 Für alle Werte aus 2019 vgl. Talmann, A. (2022): Schweißen und Schneiden 2021 – Weltwirtschaft auf Erholungskurs, Importe und Exporte insgesamt gestiegen. In: Schweißen und Schneiden, Heft 9, S. 554-569.

5 Für alle Werte aus 2019 vgl. Talmann, A. (2022): Schweißen und Schneiden 2021 – Weltwirtschaft auf Erholungskurs, Importe und Exporte insgesamt gestiegen. In: Schweißen und Schneiden, Heft 9, S. 554-569.

6 Einzeln hervorgehoben sind in Bild 1 die Top 10-Staaten, die deutsche Exporte aufgenommen haben.

7 Das sind die USA, China, Polen, Italien, Frankreich und die Tschechische Republik.

Literatur und Quellen:

- Die Bundesregierung (2024): Frühjahrsprojektion 2024 (Leichte Besserungen beim Wirtschaftswachstum in Sicht)

- DIW Berlin (2024) DIW-Konjunkturprognose: Weltwirtschaft wächst robust – Deutschlands Erholung verzögert sich weiter, DIW Wochenbericht 10, S. 145-156

- European Comission (2024): European Economic Forecast Spring 2024: Institutional Paper 286, May 2024

- Eurostat (2024): GDP and main components (output, expenditure and income)

- GTAI-Germany Trade and Invest (2024): US-Konjunktur weiter unter Volldampf

- GTAI-Germany Trade and Invest (2024): USA bleiben vorrangiges Investitions- und Exportziel

- GTAI-Germany Trade and Invest (2024): Chinas Wirtschaft kommt nicht in Gang

- GTAI-Germany Trade and Invest (2024): Italiens Wirtschaft wächst 2024 moderat

- Ifo Institut (2024): ifo Konjunkturprognose Sommer 2024: Neue Hoffnung, aber (noch) kein Sommermärchen – Deutsche Wirtschaft arbeitet sich langsam aus der Krise

- International Federation of Robotics (IFR), Statistical Department (Ed.) (2023): World Robotics. Industrial Robots 2023

- Internationaler Währungsfonds (2024): IWF Prognose: Wachstum des realen Bruttoinlandsprodukts (BIP) nach Ländergruppen in den Jahren 2023 bis 2025

- RWI Konjunkturberichte (2023): Die wirtschaftliche Entwicklung zum Jahresende 2023, Jahrgang 74, Heft 4

- RWI Konjunkturberichte (2024): Die wirtschaftliche Entwicklung im Ausland und im Inland im Frühsommer 2024, Jahrgang 75, Heft 2

- Statistisches Bundesamt (Hrsg.) (o.J.): GENESIS-Online

- Statistisches Bundesamt (2024): Pressemitteilung Nr. 173 vom 30. April 2024

- Talmann, Anna (2022): Schweißen und Schneiden 2021 – Weltwirtschaft auf Erholungskurs, Importe und Exporte insgesamt gestiegen, in: Schweissen und Schneiden, Jg. 74, H. 9, S. 554-569

- Trading Economics (2024): GDP Annual Growth Rate

(Autorin: Dr. Anna Talmann, Bochum, Leiterin Kommunikation und Transfer an der Fakultät für Wirtschaftswissenschaft der Ruhr-Universität Bochum; anna.talmann@ruhr-uni-bochum.de ).

Schlagworte

ExporteImporteSchneidenSchneidtechnikSchweißenSchweißtechnik